Qzone

Qzone

微博

微博

微信

微信

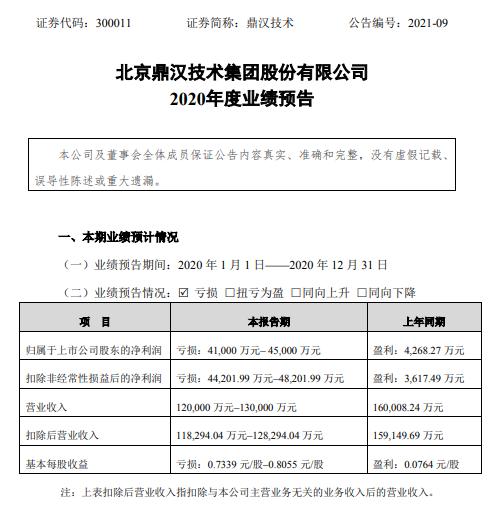

挖贝网1月30日,鼎汉技术(300011)近日发布2020年业绩预告,预计业绩亏损。报告期内归属于上市公司股东的净利润亏损41,000万元–45,000万元,上年同期盈利4,268.27万元;营业收入120,000万元–130,000万元;基本每股收益亏损0.7339元/股–0.8055元/股。

2020年,公司归属于上市公司股东的净利润出现亏损,主要是本报告期营业收入下降及拟对因收购全资子公司广州鼎汉轨道交通车辆装备有限公司(以下简称“广州鼎汉”)、辽宁鼎汉奇辉电子系统工程有限公司(以下简称“鼎汉奇辉”)形成的商誉计提减值准备413,483,211.74元。

具体情况如下:新冠疫情及行业环境变化导致营业收入下降。报告期内,受国内外新冠疫情影响,上半年产业链上下游复工复产进度不一,原材料采购、客户要货及物流配送均受到不同程度影响,下半年公司产品交付进度虽陆续恢复,但全年营业收入仍有所下降。根据中国国家铁路集团有限公司数据显示,2020年全国铁路固定资产投资完成7,819亿元,较2019年有所下降,行业投资规模下降及项目建设进度延迟给公司订单获取带来不利影响;同时公司铁路客运货运信息化产品、轨道交通车辆空调产品等细分市场竞争进一步加剧,导致上述板块业务营业收入较上年同期出现大幅下降。

计提商誉减值准备。公司于2015年以现金方式收购广州鼎汉100%股权并形成商誉163,434,784.12元;于2017年以现金方式分步收购鼎汉奇辉股权并确认商誉250,048,427.62元。公司自收购以来,积极进行全集团资源共享和业务整合,通过管理团队的努力,从产品研发、生产加工到销售渠道都已按并购规划进行转型升级,但由于2020年国内外疫情、宏观市场经济及国家铁路投资下降、细分市场竞争持续加剧等因素影响,导致广州鼎汉及鼎汉奇辉业绩遭受较大冲击。考虑到新冠疫情防控常态化等对国家投资项目可能造成的影响,以及广州鼎汉、鼎汉奇辉持续面临的细分市场竞争加剧、销售价格下行、成本费用升高、订单执行周期长等经营风险,根据中国证监会《会计监管风险提示第8号—商誉减值》及《企业会计准则第8号—资产减值》的相关规定,综合客观因素和未来业务发展判断,经与会计师事务所以及评估机构初步沟通测试,公司基于谨慎性原则拟对以上子公司所在资产组的商誉计提全额减值准备,合计413,483,211.74元。

非经常性损益。报告期内,非经常性损益对公司归属于上市公司股东的净利润的影响金额约为3,201.99万元,主要为收到的政府补助以及投资北京基石创业投资基金发生的公允价值变动。

2021年,公司战略新产品轨道交通电客车/工程车安全检测产品、城轨车辆全景彩色图像智能检测分析系统超过1.7亿在手订单将陆续交付并贡献业绩;轻量化中频/高频变流辅助电源“5万公里载客运营”目前进展顺利,预计本年内将陆续实现订单落地及确认部分收入;同时,公司将努力推动2020年因疫情影响、项目建设放缓导致的客户推迟要货订单尽快完成交付。2021年,公司将继续紧抓《交通强国建设纲要》、《关于粤港澳大湾区城际铁路建设规划的批复》等国家政策带来的发展机遇,拓展业务规模和加强精细化管理,提质增效,努力推动公司经营业绩实现增长,使公司在轨道交通行业的品牌影响力和认知度得到进一步提升,为未来公司持续发展带来更多机会。

挖贝网资料显示,鼎汉技术主营业务为对轨道交通各类高端装备进行研发、生产、销售、安装和维护等。

赞

TOM2022-05-24 17:5705-24 17:57

TOM2022-05-24 17:5505-24 17:55

TOM2022-05-24 17:5505-24 17:55

TOM2022-05-24 17:5505-24 17:55

TOM2022-05-24 17:5505-24 17:55